本次选取39家在机床行业的上市企业,通过分析2023年及2024年公开年报数据,从毛利率、净利率、扣非净利率三个维度进行横向对比,揭示行业最新发展态势。文末附有部分机床企业2024年的年报摘录。

本文分析基于各企业公开披露的2023年及2024年年度报告,数据提取与计算可能存在人工误差。部分企业因年报披露信息有限,分析中可能存在估算或数据缺失情况,结论仅供参考。

毛利率是反映企业核心业务的盈利能力,衡量企业生产或销售产品的直接利润空间。高毛利率通常意味着企业产品技术含量高、品牌溢价强或成本控制优秀。低毛利率可能表明行业竞争激烈、产品同质化严重或原材料成本较高。

毛利率方面,39家企业2023年数据平均值为30.91%。毛利率最高的企业为维宏股份,主营业务为数控系统与伺服系统,毛利率达到60.14%。39家企业中毛利率小于25%的企业有13家,占比33.33%;毛利率在25%至35%间的企业有14家,占比35.90%;毛利率大于35%的企业有12家,占比30.77%。

35家企业(部分企业2024年数据缺失)2024年数据平均值为29.00%。毛利率最高的企业为维宏股份,毛利率达到59.13%。35家企业中毛利率小于25%的企业有14家,占比40%;毛利率在25%至35%间的企业有12家,占比34.29%;毛利率大于35%的企业有9家,占比25.71%。

由此可以看出,2024年相比2023年,行业整体毛利率水平略有降低,但是对毛利率行业顶尖企业影响不大。在行业整体毛利率水平下降的大环境下,依然有14家企业做到了逆势上涨。同时也应该注意到,毛利率落在小于25%区间的企业增长了6.67%,毛利率落在大于35%区间的企业减少了5.06%,这意味着生产技术门槛低、价格透明、竞争激烈的较低端产品的企业比例上升,而生产技术垄断性强、价格敏感度低的高端前沿产品的企业比例下降。

净利率反映企业整体盈利能力,包括主营业务、投资收益、政府补贴等所有收支后的最终利润水平。高净利率表明企业综合经营效率高。低或负净利率可能反应成本过高、管理不善或行业下行。

净利率方面,39家企业2023年数据平均值为5.66%。净利率最高的企业为华明装备,主营业务为电力设备、数控设备及电力工程,净利率达到27.66%。最低者为华东重机,低至-120.85%。39家企业中净利率为负的企业有9家,占比23.08%;净利率小于5%的企业有10家,占比25.64%;净利率在5%至10%间的企业有9家,占比23.08%;净利率大于10%的企业有20家,占比51.28%。

39家企业2024年数据平均值为7.14%。净利率最高的企业为思进智能,净利率达到29.14%。最低者为汇洲智能,低至-39.64%。39家企业中净利率为负的企业有6家,占比15.38%;小于5%的企业有12家,占比30.77%;净利率在5%至10%间的企业有4家,占比10.26%;净利率大于10%的企业有23家,占比58.97%。

由此可以看出,2024年相比2023年,行业整体净利率水平略有提高,但仅有16家企业在2024年实现了净利率的同比增长。同时也应该注意到,净利率落在小于5%区间经营风险较高的企业增长了5.13%,净利率落在大于10%区间的具备较强竞争力的企业增长了7.69%。这意味着行业整体两极分化加剧,一部分中游企业寻找到了提升竞争力的方法,使自己的净利率迈入10%的关卡,另一部分中游企业则在市场竞争中没能准确找到自己的位置,使得自己的净利率跌破5%。同时应该注意到,在2024年,有4家企业由盈转亏,但也有3家企业实现了扭亏为盈。其中最值得关注的就是华东重机,由2023年净利率-120.85%转为2024年净利率10.39%。华东重机在2024年的12月剥离了数控机床业务,同时引进了利润率较高的芯片业务,形成了港机、芯片、光伏三块业务主架构。

扣非净利率反映企业主营业务的真实盈利能力,剔除偶然性因素干扰。高扣非净利率说明主业竞争力强。低或负扣非净利率表明企业依赖外部输血或主业经营困难。

扣非净利率方面,39家企业2023年数据平均值为2.88%。扣非净利率最高的企业为华明装备,主营业务为电力设备、数控设备及电力工程,净利率达到25.62%。最低者为华东重机,低至-122.91%。39家企业中扣非净利率为负的企业有7家,占比17.95%;扣非净利率小于5%的企业有15家,占比38.46%;扣非净利率大于10%的企业有19家,占比48.72%。

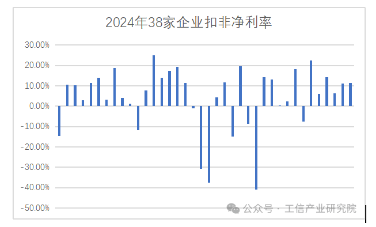

38家企业(部分企业2024年数据缺失)2024年数据平均值为4.18%。扣非净利率最高的企业为华明装备,扣非净利率达到25.05%。最低者为汇洲智能,低至-40.91%。38家企业中扣非净利率为负的企业有9家,占比23.68%;小于5%的企业有16家,占比42.11%;扣非净利率大于10%的企业有19家,占比50%。

由此可以看出,2024年相比2023年,行业整体扣非净利率水平略有提高,但仅有15家企业在2024年实现了扣非净利率的同比增长。同时也应该注意到,扣非净利率落在小于5%区间经营风险较高的企业增长了3.65%,净利率落在大于10%区间的具备较强竞争力的企业增长了1.28%。扣非净利率在大于10%区间的增长不如净利率,显示出企业主营业务营业能力增长不足,利润率的上升是由政府补贴、资产出售、投资收益等与主业无关的收支造成。

总体而言,可以从本次选取的39家公司的2023与2024年年报可知,机床行业上市公司整体运行较为平稳,一部分企业正在努力转型成为更有竞争力的技术驱动型高端制造企业,但也有一部分企业在激烈的市场竞争中没有很好的应对,导致竞争力不足、利润率下降。

部分机床企业2024年年报摘录

秦川机床:根据秦川机床2024年年度财报披露,公司实现营收38.60亿元,同比基本持平。扣非净利润-4,517.01万元,较去年同期亏损增大。秦川机床2024年年度净利润7,428.92万元,业绩同比小幅增长10.89%。

国机精工:国机精工公布2024年年报,公司营业收入为26.6亿元,同比下降4.5%;归母净利润为2.8亿元,同比上升8.1%;扣非归母净利润为2.37亿元,同比上升24.6%;经营现金流净额为2.54亿元,同比下降30.3%;EPS(全面摊薄)为0.53元。2024年报公司毛利率为35.27%、同比上升2.41个百分点;净利率为10.92%,同比上升1.21个百分点。公司毛利率和净利率上升的主要原因是公司高毛利的核心业务特种及精密轴承、机床工具两大板块高速增长,其他板块增速较低或者负增长,营收结构优化带动盈利能力持续提升。

华东数控:华东数控发布2024年年度报告,报告期内,公司实现营业收入334,263,472.67元,同比增长19.66%;归属于上市公司股东的净利润为8,503,596.01元,同比增长152.35%。从产品分类来看,数控机床产品收入274,151,488.33元,同比增长23.48%;普通机床产品收入51,154,248.70元,同比增长9.14%。从地区分布看,国内市场收入256,070,290.57元,增长15.45%;国外市场收入78,193,182.10元,大幅增长35.87%。这表明公司在国内外市场的拓展策略取得了一定成效,产品需求呈现上升趋势。

青海华鼎:青海华鼎发布2024年年报,报告显示,公司2024年营业收入为2.37亿元,同比下降33.55%;归母净利润为-8993.53万元,同比增长43.53%;扣非归母净利润为-7264.40万元,同比增长60.10%;2024年,公司毛利率为11.46%,同比上升5.25个百分点;净利率为-38.56%,较上年同期上升8.31个百分点。

浙海德曼:浙海德曼发布2024年年度报告。报告期内,公司实现营业收入765,181,983.62元,同比增长15.31%;净利润为25,829,398.23元,同比下降12.27%;经营活动产生的现金流量净额为68,606,893.32元,同比下滑34.49%。海天精工:海天精工发布2024年年度报告。实现营收33.52亿元,同比+0.85%;归母净利润5.23亿元,同比-14.19%;扣非归母净利润4.71亿元,同比-12.24%。2024Q4单季度,实现营收8.59亿元,同比+5.23%,环比+5.50%;归母净利润1.19亿元,同比-18.31%,环比+8.15%;扣非归母净利润1.09 亿元,同比-20.12%,环比+4.43%。2024年公司整体毛利率为27.34%,同比-2.60%,主要是海外高毛利率业务收入下滑、国内中低端产品同质化严重而压降利润空间所致。

科德数控:公司2024年年报发布,全年实现营业收入6.05亿元,同比增长33.88%;实现归母净利润达1.30亿元,同比增长27.37%;实现扣非后归母净利润1.05亿元,同比增长36.13%;2024年实现毛利率和净利率分别为42.87%和21.44%;2025年第一季度实现营收1.31亿元,同比增长29.40%;实现归母净利润达0.21亿元,同比增长40.09%。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003646号

豫公网安备41019702003646号